Handlungsfeld: Risikomanagement und Steuerung

Nachhaltigkeit

Nachhaltigkeit - Risikomanagement und Steuerung

Wie steuern wir Nachhaltigkeitschancen und -risiken?

Wir werden ESG-Risiken und -Chancen erkennen sowie steuern und entwickeln gemeinsam mit unseren Kundinnen und Kunden sowie Kooperationspartnerinnen und -partnern Lösungen für eine nachhaltige Wirtschaft und Gesellschaft.

Wir haben begonnen, Nachhaltigkeitsaspekte in unsere Ziel- und Steuerungssysteme zu integrieren: Es werden mögliche Auswirkungen auf die Bank (Outside-In-Perspektive) und Auswirkungen des Handelns der Bank auf die Aspekte der Nachhaltigkeit (Inside-Out-Perspektive) einbezogen. Aspekte der Nachhaltigkeit können sowohl Chancen als auch Risiken für die apoBank mit sich bringen.

Nachhaltigkeitsrisiken – auch als ESG-Risiken bezeichnet – umfassen neben Klima- und Umweltrisiken (E - Environment) auch soziale (S) und Governance (G)-Risiken. Analog dem aufsichtlichen Verständnis versteht die Bank Nachhaltigkeitsrisiken nicht als eigenständige Risikoart, sondern als potenzielle Risikotreiber, die sich in den bestehenden wesentlichen Risikoarten der Bank (Adressen-, Marktpreis-, Geschäfts-, Liquiditäts- und Operationelles Risiko) sowie den wesentlichen Querschnittsrisiken (z.B. Reputationsrisiko) niederschlagen und somit negative Auswirkungen auf die Finanz-, Ertrags- und Vermögenslage der apoBank haben können.

In Anlehnung an den EZB-Leitfaden zu Klima- und Umweltrisiken unterteilt die apoBank Klima- und Umweltrisiken in physische und transitorische Risiken.

Wir haben begonnen, Nachhaltigkeitsaspekte in unsere Ziel- und Steuerungssysteme zu integrieren: Es werden mögliche Auswirkungen auf die Bank (Outside-In-Perspektive) und Auswirkungen des Handelns der Bank auf die Aspekte der Nachhaltigkeit (Inside-Out-Perspektive) einbezogen. Aspekte der Nachhaltigkeit können sowohl Chancen als auch Risiken für die apoBank mit sich bringen.

Nachhaltigkeitsrisiken – auch als ESG-Risiken bezeichnet – umfassen neben Klima- und Umweltrisiken (E - Environment) auch soziale (S) und Governance (G)-Risiken. Analog dem aufsichtlichen Verständnis versteht die Bank Nachhaltigkeitsrisiken nicht als eigenständige Risikoart, sondern als potenzielle Risikotreiber, die sich in den bestehenden wesentlichen Risikoarten der Bank (Adressen-, Marktpreis-, Geschäfts-, Liquiditäts- und Operationelles Risiko) sowie den wesentlichen Querschnittsrisiken (z.B. Reputationsrisiko) niederschlagen und somit negative Auswirkungen auf die Finanz-, Ertrags- und Vermögenslage der apoBank haben können.

In Anlehnung an den EZB-Leitfaden zu Klima- und Umweltrisiken unterteilt die apoBank Klima- und Umweltrisiken in physische und transitorische Risiken.

Physische Klima- und Umweltrisiken

Unter physischen Klima- und Umweltrisiken verstehen wir die finanziellen Verluste infolge sich verändernder Umwelteinflüsse in akuter oder chronischer Form. Ein physisches Risiko gilt für die apoBank dabei als akut, wenn es aufgrund von extremen Ereignissen wie Überschwemmungen, Hagel-/Wirbelstürme, Hitzewellen, etc. entsteht. Ist es hingegen die Folge allmählicher Veränderungen (beispielsweise kontinuierliche Klimaerwärmung, Anstieg der Meeresspiegel, Verlust an biologischer Vielfalt), wird es als chronisch klassifiziert.

Transitorische Klima- und Umweltrisiken

Unter transitorischen Risiken summiert die apoBank sämtliche finanziellen Verluste infolge des Anpassungsprozesses hin zu einer kohlenstoffärmeren und ökologisch nachhaltigeren Wirtschaft. Transitorische Klima- und Umweltrisikotreiber für die apoBank können in der Verabschiedung politischer Maßnahmen zum Klima- und Umweltschutz und neue Technologien sowie in veränderten Markstimmungen und -präferenzen bestehen.

Soziale und Governance-Risiken

Die apoBank orientiert sich bei der Definition zu sozialen und Governance-Risiken an den aufsichtlichen Vorgaben unter anderem der Europäischen Zentralbank zum Umgang mit Nachhaltigkeitsrisiken. Unter sozialen Risikotreibern versteht die apoBank beispielsweise Menschenrechtsverletzungen, die Verletzung von anerkannten arbeitsrechtlichen Standards wie Arbeitssicherheit und Gesundheitsschutz oder Verstöße gegen den Verbraucherschutz. Governance-Risiken bzw. Risiken aus der Unternehmensführung beinhalten unter anderem die Verletzung der Steuerehrlichkeit oder Geldwäsche sowie eine unzureichende Offenlegung beispielsweise von Unternehmens- oder Produktinformationen.

Darüber hinaus können sich aus dem Handeln der apoBank (in der Inside-Out-Perspektive) aus sozialen und Governance-Risikotreibern zusätzlich auch Reputationsbelastungen ergeben.

Details zum Vorgehen und zu den ESG-Ergebnissen unserer Risikotreiberanalyse sowie Angaben zur EU-Taxonomie finden Sie untenstehend. Unsere Steuerung zielt darauf ab, ESG-Risiken frühzeitig zu erkennen und in unser Risikomanagement und in die Geschäftsstrategie der apoBank zu integrieren sowie Chancen, die sich aus einer nachhaltigen Entwicklung ergeben, zu nutzen.

Darüber hinaus können sich aus dem Handeln der apoBank (in der Inside-Out-Perspektive) aus sozialen und Governance-Risikotreibern zusätzlich auch Reputationsbelastungen ergeben.

Details zum Vorgehen und zu den ESG-Ergebnissen unserer Risikotreiberanalyse sowie Angaben zur EU-Taxonomie finden Sie untenstehend. Unsere Steuerung zielt darauf ab, ESG-Risiken frühzeitig zu erkennen und in unser Risikomanagement und in die Geschäftsstrategie der apoBank zu integrieren sowie Chancen, die sich aus einer nachhaltigen Entwicklung ergeben, zu nutzen.

-

Messung und strategische Steuerung

Die Nachhaltigkeitsstrategie der apoBank ist Teil der Geschäfts- und Risikostrategie. Sie berücksichtigt das Pariser Klimaabkommen, die EU-Taxonomie und setzt Ziele, um einen Beitrag zur Klimaneutralität zu leisten (über Kompensationsprojekte im Geschäftsbetrieb sowie bis 2045 über alle Geschäftsaktivitäten hinweg). Um ihr strategisches Zielbild für Nachhaltigkeit bis 2024 zu erreichen, wurde ein gesamthafter Nachhaltigkeits-KPI entwickelt, der sich aus einem Set von Indikatoren zusammensetzt. Alle Ziele und Maßnahmen wurden bei der Erarbeitung der Nachhaltigkeitsstrategie je nach strategischer oder regulatorischer Bedeutung und dem Umfang des Umsetzungsaufwands gewichtet. Im Jahr 2023 wurde der Gesamt-Nachhaltigkeits-KPI um zwei Komponenten ergänzt und die Gewichtung angepasst.

Zum 31.12.2023 liegt der Ergebnisfortschritt mit knapp 89 Prozent unter dem Planwert von rund 96 Prozent. Ziele, die wir für 2023 nicht oder nur zum Teil erreicht haben, werden weiterverfolgt und zum Teil konkretisiert. Bis Ende 2024 wollen wir 100 Prozent erreichen. Insgesamt werden wir unsere Nachhaltigkeitsstrategie im Rahmen des jährlichen Strategieprozesses weiterentwickeln und beziehen diese Daten dabei mit ein.

Insgesamt spielt das ESG-Scoring im Kreditgewährungsprozess eine große Rolle. Seit der zweiten Jahreshälfte 2022 erheben wir im Rahmen von Finanzierungen sukzessive ESG-Daten von unseren Kundinnen und Kunden, sowohl zur EU-Taxonomie für die beiden Umweltziele Klimaschutz und -wandel als auch insbesondere zu Kriterien CO2-Fußabdruck (Scope 1 bis 3), Klima-, Umwelt- und Transformationsrisiken. Darüber hinaus gibt es Kriterien zu den Dimensionen Social und Governance – zum Beispiel zu Arbeitssicherheit und zum Thema Transparenz.

Diese Daten fließen unter anderem in die Risikoberichterstattung und das weiterentwickelte KPI-Set ein. Wir werden sie nutzen, um weitere Maßnahmen in den Handlungsfeldern Risikomanagement und Steuerung sowie Finanzierung abzuleiten. -

EU-Taxonomie

Seit dem Berichtsjahr 2021 haben wir in der Nichtfinanziellen Erklärung (am Ende von Kriterium 13) Angaben zur EU-Taxonomie für die ersten beiden Umweltziele "Klimaschutz" und "Anpassung an den Klimawandel" veröffentlicht. Die EU-Taxonomie ist ein Nachhaltigkeitsklassifikationssystem und beinhaltet umfassende Kriterien zur Erfüllung der Anforderungen (Taxonomie-Konformität). Für die Berichtsjahre 2021 und 2022 ging es in einem ersten Schritt um die sogenannte Taxonomie-Fähigkeit.

Für das Berichtsjahr 2023 hat die apoBank erstmals den Anteil der taxonomiekonformen Wirtschaftsaktivitäten für die Umweltziele 1 und 2 zu berichten. Die zentrale Kennzahl hierfür ist die sogenannte "Green Asset Ratio" (GAR), deren Offenlegung anhand der Berichtsbögen der Delegierten Verordnung (EU) 2021/2178 in Verbindung mit den Vorgaben der Delegierten Verordnung (EU) 2023/2486 (sogenannte Umwelttaxonomie-Verordnung) erfolgt. Des Weiteren sind für die ergänzten Wirtschaftsaktivitäten in den Umweltzielen 1 und 2 die Taxonomiefähigkeit sowie erstmals für die Umweltziele 3 bis 6 die Taxonomiefähigkeit der Wirtschaftsaktivitäten zu ermitteln und zu berichten. Letztere umfassen die "Nachhaltige Nutzung und den Schutz von Wasser und Meeresressourcen", den "Übergang zu einer Kreislaufwirtschaft", die "Vermeidung und Verminderung der Umweltverschmutzung" sowie den "Schutz und die Wiederherstellung der Biodiversität und der Ökosysteme".

Angaben zur Taxonomie sowie weitere Informationen zu ESG veröffentlicht die apoBank halbjährlich im Offenlegungsbericht. -

Risikotreiberanalyse zu Nachhaltigkeitsrisiken

Bei der Analyse von Nachhaltigkeitsrisiken betrachten wir die Auswirkungen von ESG-Risikotreibern auf den Geschäftsbetrieb und das Geschäftsmodell der apoBank sowie damit verbundene potentielle finanzielle Belastungen.

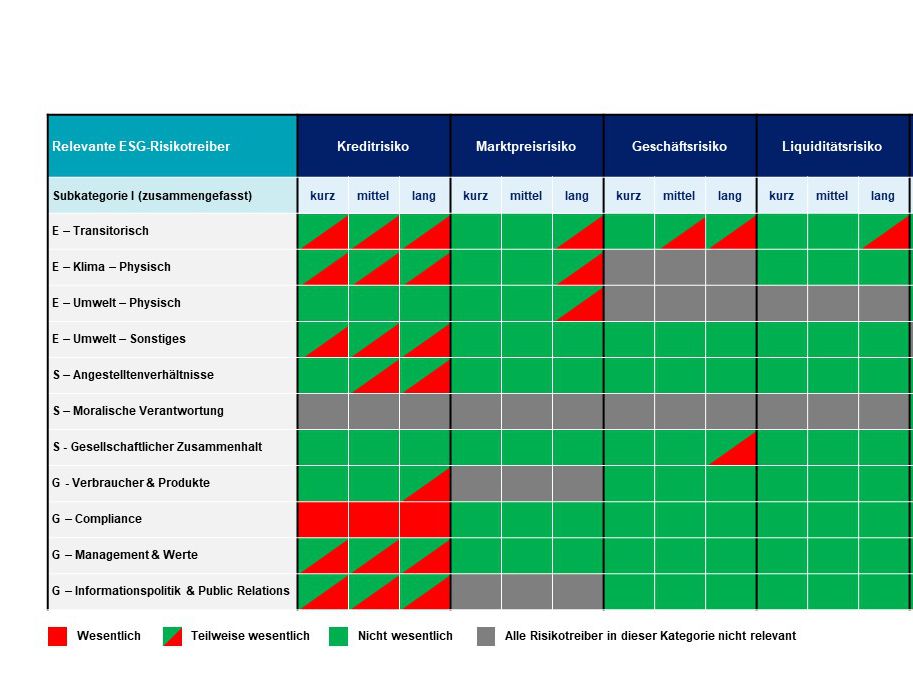

Für das Jahr 2023 wurde die ESG-Risikotreiberanalyse unter Berücksichtigung aktueller aufsichtlicher Erwartungen und Marktstandards weiterentwickelt. Es erfolgte die Integration zusätzlicher ESG-Risikotreiber und Wirkungsketten sowie eine weitere Differenzierung der betrachteten zeitlichen Dimensionen. Es werden die Dimensionen kurz- (bis 1 Jahr), mittel- (1 bis 5 Jahre) und langfristig (mehr als 5 Jahre) unterschieden. Ein Risikotreiber wird grundsätzlich als wesentlicher Treiber für eine Risikoart angesehen, wenn er in mindestens einer der betrachteten zeitlichen Dimensionen als wesentlich eingestuft wurde. Für die Beurteilung langfristiger physischer Klimarisiken wurde das zugrunde gelegte Szenario gegenüber dem Vorjahr verschärft. Hieraus ergibt sich die Bestätigung bestehender wesentlicher Risikotreiber aus dem Vorjahr (wie beispielsweise Flut) sowie ein zusätzliches wesentliches Gefährdungspotenzial aus dem Risikotreiber Kältewellen. Für die Analysen verwendet die Bank auch externe Risiko-Scorings, unter anderem in Form eines Risiko-Scorings der Münchener Rückversicherungs-Gesellschaft AG zur Beurteilung von standortbezogenen Klimarisiken.

Zudem wurden im Kreditrisiko im Jahr 2023 neue quantitative Analysen für das Dürre- und Biodiversitätsrisiko, sowie CO2-Preisänderungen und S- und G-Risiken vorgenommen. Dabei hat sich Biodiversität insbesondere über die Treiber Wasserverbrauch, und -intensität und -recycling als wesentlich für das Kreditrisiko herausgestellt.

Die Wesentlichkeitsbeurteilung erfolgt jeweils in einer "Brutto-Sicht", das heißt vor Berücksichtigung potentieller beziehungsweise bereits bestehender Risikominderungsmaßnahmen (beispielsweise Elementarversicherungen, konservative Beleihungswertermittlung, risikoartenspezifische Governance).

Identifizierte wesentliche ESG-Risikotreiber sind dabei auch bisher schon – in Teilen implizit – Bestandteil der bestehenden Risiko-Governance. Vor diesem Hintergrund hat die apoBank bereits Maßnahmen implementiert, die Risiken aus ESG-Faktoren abdecken. Zusätzlich wird die apoBank auf Basis der Ergebnisse der regelmäßigen ESG-Risikotreiberanalyse weitere Maßnahmen erarbeiten und die wesentlichen (neuen) ESG Risikotreiber in den Risikomanagementkreislauf der apoBank integrieren.

Die nachfolgende Übersicht zeigt die wesentlichen Ergebnisse der ESG-Risikotreiberanalyse in Form einer aggregierten Heatmap. Der Bewertungsprozess beinhaltet eine initiale Analyse der Relevanz für die apoBank.