Die DATEV nutzt verschiedene Möglichkeiten zur Kommunikation mit der apoBank an. Bislang sind dies HBCI PIN/TAN, SRZ-Verfahren und EBICS.

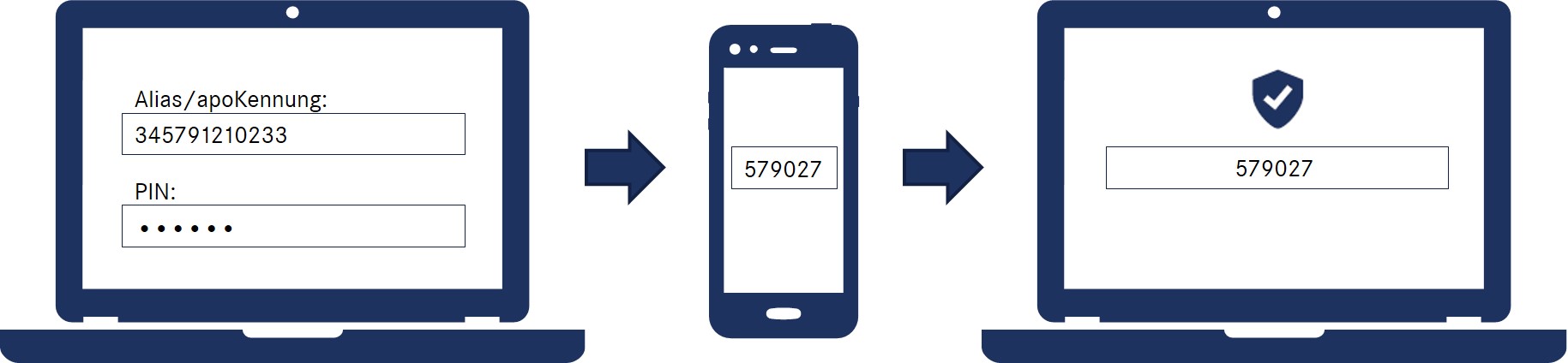

Beim Übermittlungsverfahren HBCI PIN/TAN werden Ihre persönlichen Sicherheitsmerkmale über das DATEV-Rechenzentrum an die apoBank übermittelt. Die DATEV agiert somit als Kontoinformationsdienst und darf die Daten zukünftig nur noch über die neue PSD2-Schnittstelle abrufen. Hierfür wird alle 90 Tage eine TAN abgefragt. Es ist somit notwendig, dass Sie über ein gültiges TAN-Verfahren (apoTAN) verfügen, um beim Zugriff die TAN eingeben zu können.

Nur wenn Sie für das Buchen elektronischer Belege die Übermittlungsverfahren RZ-Bankinfo oder EBICS bzw. für Zahlungen das Service-Rechenzentrumsverfahren (DATEV-Sammelverfahren mit Begleitzettel) einsetzen, sind Sie von der gesetzlichen Änderung nicht betroffen und es besteht für Sie kein Handlungsbedarf.

Falls Sie bislang eine DATEV Lösung genutzt haben und die Informationen von Ihrem Bankkonto mittels HBCI PIN/TAN Verfahren abgerufen haben, können Sie anhand folgender Übersicht entscheiden, welche Variante für Sie zukünftig die richtige ist:

| Von der DATEV genutzte Schnittstellen |

HBCI PIN/TAN (FinTS) |

PSD2 API

(XS2A) |

SRZ-Verfahren mit Begleit-zettel und RZ-Bankinfo |

EBICS-Verfahren |

| |

(bisherige Schnittstelle) |

(neue Standard Schnittstelle) |

(alternatives Verfahren) |

(alternatives Verfahren) |

| Funktionale Unterschiede |

| Terminüberweisungen |

JA |

JA |

JA |

JA |

Purpose Codes

(Textschlüssel bei Überweisungen) |

JA |

NEIN |

JA |

JA |

| Batch-Booking-Kennzeichen bei Überweisungen |

JA |

NEIN |

JA |

JA |

SEPA

Überweisungen |

JA |

JA |

JA |

JA |

| SEPA-Lastschriften |

JA |

NEIN |

JA |

JA |

Auslands-

überweisungen außerhalb des SEPA- Raumes |

JA |

NEIN |

- |

JA |

Geschäftsvorfalls-

Code (GVC) /

Geschäfts-

vorgangscode |

JA |

NEIN |

JA |

JA |